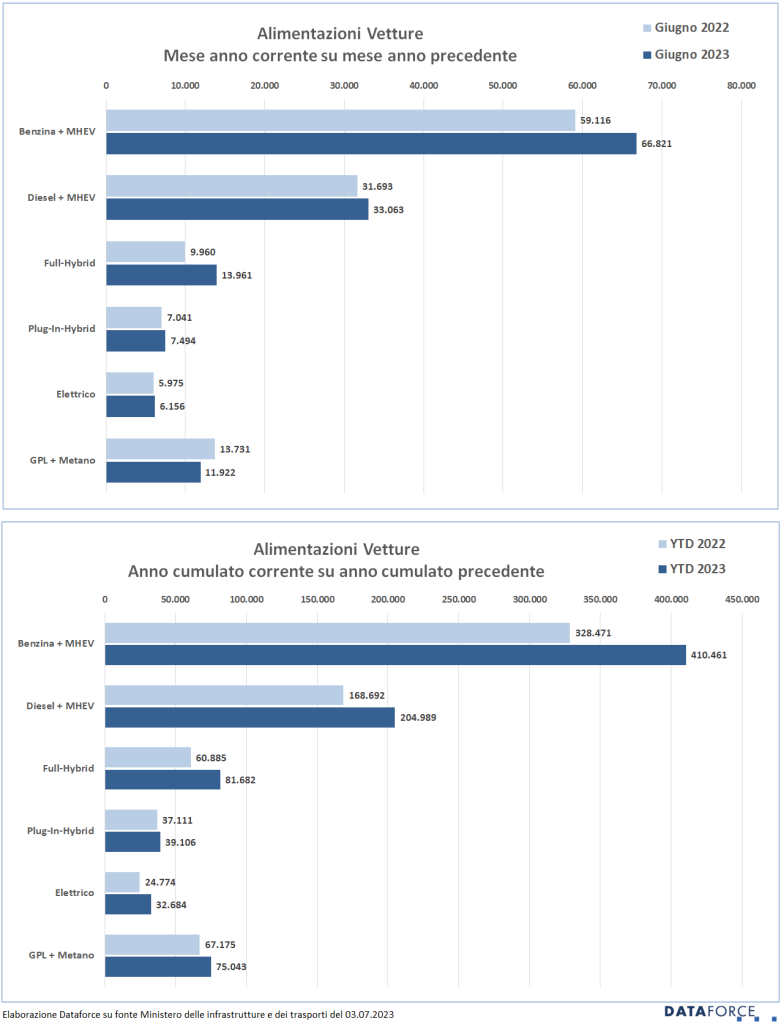

Come vanno il Mercato auto e quello Lcv 2023, in Italia? Anche il mese che ha chiuso il primo semestre 2023 è stato positivo per il mercato dell’auto: le immatricolazioni Passenger Cars sono cresciute rispetto allo stesso mese dello scorso anno del 9,33%. Un risultato, però, che è meno brillante rispetto al +22,87% di maggio. Il cumulato gennaio-giugno è di +22,83%, pari a un incremento dei volumi delle immatricolazioni di 157.000 unità rispetto al 2022.

La ripresa del mercato, dunque, si consolida, ma il confronto con gli anni ante-pandemia rimane negativo: mancano all’appello 240.000 targhe rispetto al 2019. Tutti i canali di distribuzione sono rimasti in territorio positivo a giugno.

Volano le auto aziendali

Il miglior risultato è stato quello delle immatricolazioni dirette aziendali (+20%), seguito dal NLT (che ha sfiorato il +17%), dalle auto-immatricolazioni (+16%) e dal NBT (+13,5%). Molto più modesta, invece, la crescita del canale dei privati, che ha targato soltanto 3.000 automobili in più (+4%). Nel cumulato semestrale, i privati sono cresciuti del 10%, meno della metà del mercato nel suo complesso. Se il mercato stenta a ritrovare la verve di prima del Covid la responsabilità è ascrivibile soprattutto all’impossibilità da parte della maggioranza delle famiglie italiane di affrontare la spesa del cambio dell’auto.

Mezzi commerciali

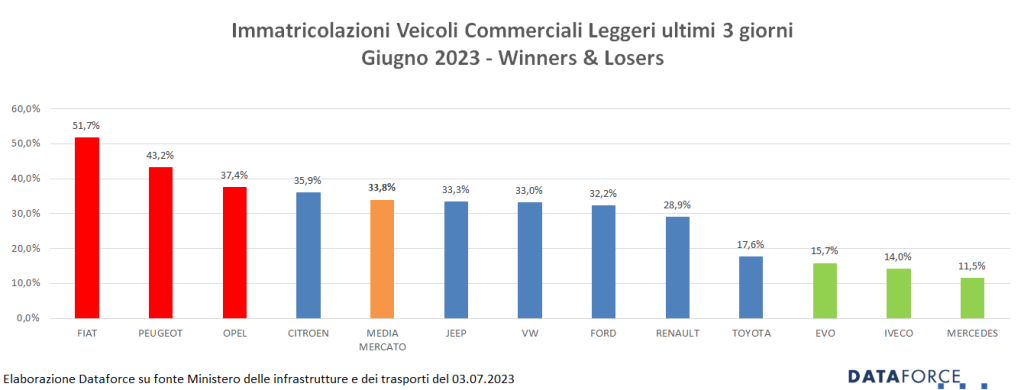

L’andamento del mercato dei Light Commercial Vehicles è stato a giugno ancora più positivo: la crescita è stata del 28,54%. Il saldo semestrale sfiora il +10%. In questo caso il gap con il 2019 è stato completamente recuperato: circa 90.000 le nuove immatricolazioni, sia nel primo semestre 2023 sia nello stesso periodo del 2019. Il risultato positivo di giugno è merito dei due canali del noleggio: il lungo termine (+68%) e il breve termine (+74%) hanno complessivamente immatricolato 2.600 LCV in più, ossia buona parte dei 3.500 veicoli commerciali aggiuntivi di giugno.

Commento al mercato auto e Lcv Italia 2023

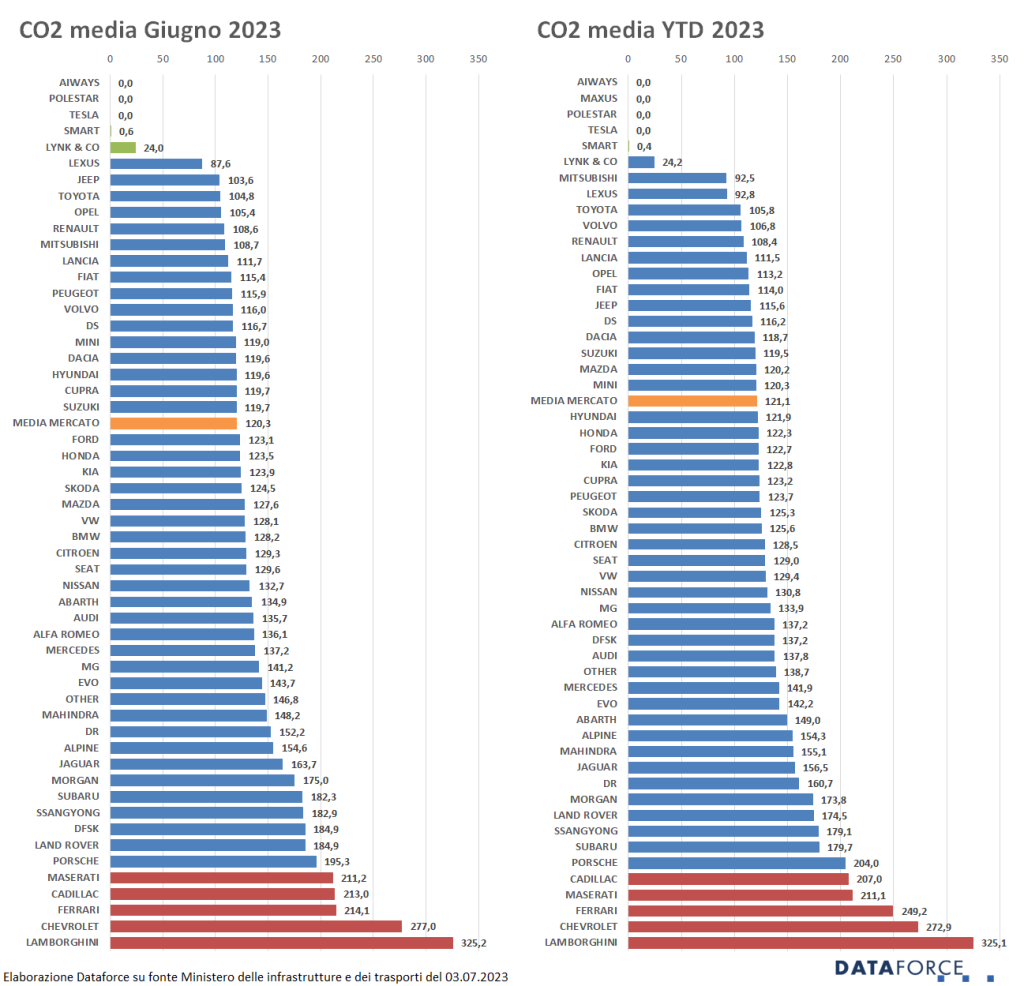

“Nonostante il segno più fosse ampiamente atteso alla chiusura del semestre”, commenta Salvatore Saladino, Country Manager di Dataforce Italia, “rilevo un chiaro segnale di appiattimento della crescita, con la vecchia coda ordini ormai quasi evasa e con un nuovo portafoglio ordini che langue. Ma soprattutto l’evidenza che i privati non si possono più permettere le auto che i costruttori europei propongono unita all’altra evidenza che l’elettrico qui da noi resta confinato a una ristretta élite di persone che, per reddito e immagine sociale, può e vuole distinguersi da tutti gli altri.

Sulle élite, sui ridotti volumi e su margini sempre più alti sta puntando tutta la strategia dei costruttori europei, anche se qualcuno comincia a rendersi conto della realtà (VW e la ID.3 senza girarci troppo intorno), spalleggiata da un impianto politico il quale accetta le sistematiche riduzioni di personale e chiusura delle fabbriche ormai totalmente fuori mercato per i falsi fini di salvezza del pianeta rispetto alla competitività del colosso Cina, il vero inquinatore globale, che se la ride e cavalca alla grande tutte le nostre decisioni suicide. Mancano 11 mesi alle elezioni per il rinnovo del Parlamento europeo, speriamo si faccia in tempo a invertire la rotta prima del completo annichilimento della competitività europea, di tutto il nostro futuro”.

Previsioni per fine anno, mercato auto Italia 2023

In un mondo tricolore dove anche ACI ricorda come occorre svecchiare il circolante, anche grazie alle auto aziendali, il forecast di Dataforce per il 2023 ipotizza, secondo l’attuale release, un mercato totale Passenger Cars di 1.600.000 unità, in crescita del 21% sul 2022 per un totale di quasi 280.000 targhe aggiuntive. È un livello di volumi simile a quello del 2015, ma inferiore di 300 mila – 400 mila unità rispetto al triennio pre-Covid 2017-2019. In ripresa, ma in maniera nettamente inferiore alla media del mercato, le immatricolazioni dei privati (+9,9%), con il contributo del noleggio a lungo termine stimato a un livello di crescita appena superiore al mercato nel suo complesso (+22,3%), mentre gli acquisti diretti (e i leasing) saliranno del 9,2%.

La previsione di Dataforce conferma la forte ripresa del noleggio a breve termine che, comprensivo del rent to rent, dovrebbe crescere quest’anno dell’86,7%. Il NBT dovrebbe raggiungere complessivamente le 115.000 immatricolazioni (nel 2022 furono meno di 62.000). Il volume delle immatricolazioni dei rent a car che acquisiscono la flotta in modo diretto (con formule di buy back o risk) raggiungerà le 100.000 unità (+107,9%, ossia saranno più che raddoppiate), mentre la quota del rent to rent sarà abbastanza vicina a quella dello scorso anno (15.000 immatricolazioni, con un incremento dell’11,1%, pari a poco meno di 1.500 unità).

Rialzi significativi, purtroppo, anche per le auto-immatricolazioni delle Case Auto e dei Concessionari: in totale saranno 145.000 (135.000 in proprietà, 10.000 a uso noleggio). La crescita delle auto-immatricolazioni, cioè km zero e demo, sarà pari al +30,4% (+29,2% per le auto in proprietà e +48,6% per l’uso noleggio).

Previsioni per fine anno, mercato Lcv Italia

Il forecast di Dataforce per i veicoli commerciali leggeri prevede invece una crescita meno appariscente: le 165.000 nuove targhe ipotizzate dal forecast significano un incremento dell’8,8% (per circa 13.000 immatricolazioni aggiuntive). I canali in maggiore evidenza saranno quelli finanziariamente più costosi per le Case: noleggio a breve termine (+67,4%) e auto-immatricolazioni (+54,3%), dunque comparti riferibili non direttamente a utilizzatori finali reali (Dataforce li chiama infatti “Special Channels”).

Il noleggio a lungo termine crescerà molto meno rispetto al 2022: complessivamente (al netto del rent to rent) verranno targati 53.000 LCV (+12,7%). Gli altri canali “veri” quest’anno offriranno performance deludenti: quello più consistente dell’intero mercato, le Società, raggiungerà le 100.500 immatricolazioni (67.000 mediante formule di acquisto diretto e leasing finanziario, 43.500 tramite il NLT). Si tratta di una crescita di soli 5,9 punti percentuali, pari a circa 6.000 veicoli commerciali leggeri in più. Gli acquisti diretti saliranno del 2%, i noleggi del 12,4%.

Ancora peggiore la situazione del canale Ditte individuali, Artigiani e professionisti: rispetto al 2022 è prevista addirittura una flessione: -7,4%, per una contrazione delle immatricolazioni di circa 2.000 unità. Male gli acquisti diretti (-8,5%), un po’ meglio i noleggi (+13,6%, ma si tratta di volumi modesti).