Andiamo al sodo: la crescita dei volumi per il mercato automotive, a livello mondo, sarà moderata prossimamente: 2,2% CAGR 2024-2030, più della metà guidata dalla Cina (3,4% CAGR 2024-2030) e con stagnazione in Europa e Nord America (0,7%).

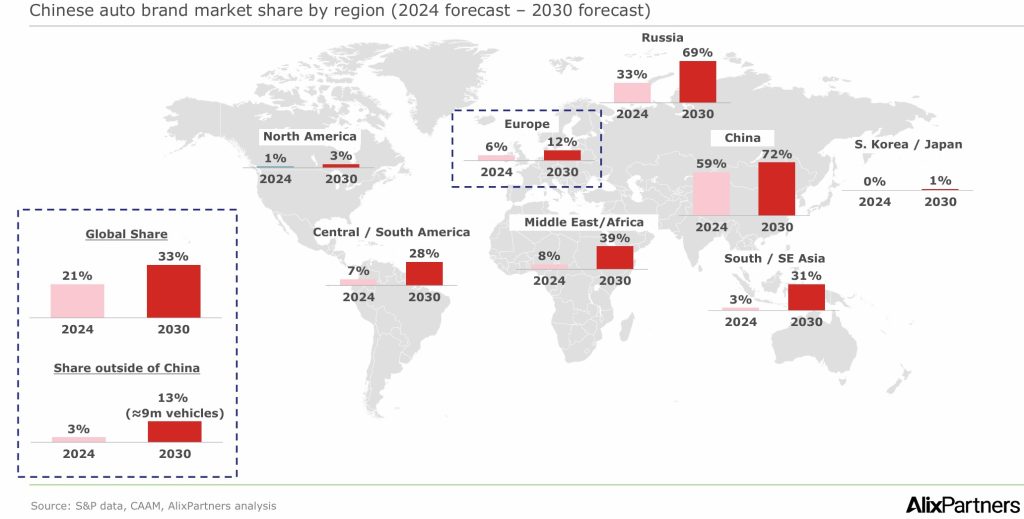

I costruttori di auto cinesi guadagneranno una quota globale del 33% al 2030, forti di una leadership di costo, focalizzati sulle nuove esigenze, con tempi di sviluppo inferiori e utilizzo massivo di funzionalità e aggiornamenti software. Nel frattempo lo sviluppo dell’elettrico va piano e la quota BEV globale non arriva a 13% nel 2024. Questo quanto dice il Global Automotive Outlook di AlixPartners e c’è da crederci.

Perchè la Cina è più forte nelle auto, oggi

Il report evidenzia come in un contesto di volumi in crescita globale al 2.2% annuo fino al 2030, i “nuovi” costruttori cinesi sono forti di prodotti comparabili a quelli dei concorrenti Occidentali, ma con costi competitivi, tempi di sviluppo dimezzati, livelli di integrazione verticale maggiore e pieno sfruttamento delle capacità fornite dal progressivo predominio del software all’interno del veicolo. I players consolidati dovranno reagire.

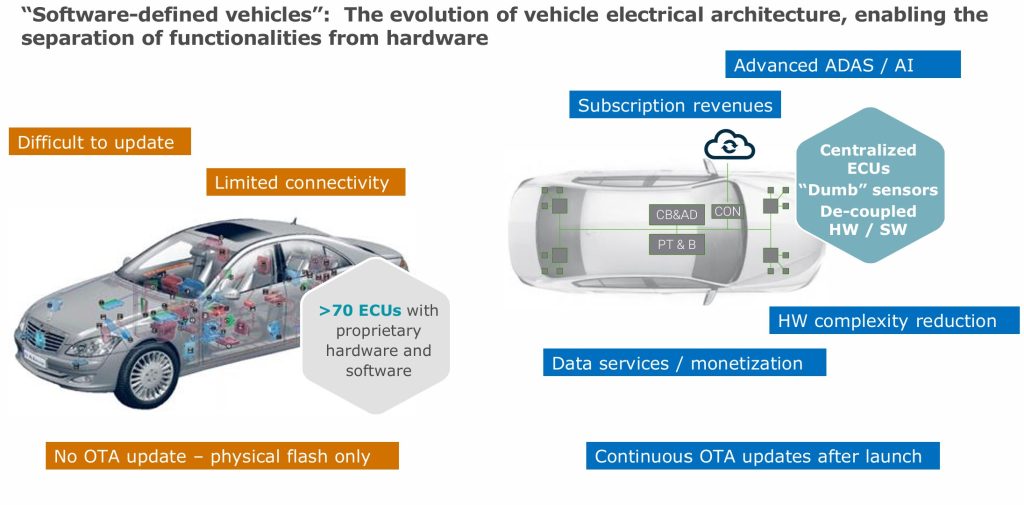

Dario Duse, EMEA co-leader della practice Automotive & Industrial e Italy Country Leader di AlixPartners, spiega come “Ora, con l’elettrificazione che fatica a diventare di massa in occidente, la Cina e l’approccio cinese al prodotto emergono come nuovi disruptor del settore. Alla base del successo dei cinesi ci sono una serie di vantaggi in parte strutturali e in parte costruiti diligentemente negli anni: prodotti tecnicamente competitivi e con costi ridotti che rispondono alle emergenti richieste dei consumatori, tempi di sviluppo di nuovi veicoli ridotti, capacità di fare leva sul software, non solo come vantaggio per il cliente, ma anche come leva di efficienza ed efficacia, per esempio facendo evolvere il prodotto con massivo utilizzo aggiornamenti Over The Air (OTA).

Tutto questo, unito al progressivo superamento delle limitazioni dettate dalla percezione del brand e dalla scarsa presenza di reti distributive e di assistenza, consentirà ai costruttori cinesi – che ad oggi si accontentano di profitti molto inferiori a quelli dei costruttori consolidati – di consolidare ulteriormente la leadership sul primo mercato mondiale (Cina, dove prevediamo che i cinesi raggiungeranno una quota pari al 72% nel 2030), ma anche di svilupparsi all’estero con una quota di mercato fuori dalla Cina del 13% sempre nel 2030 (9 milioni di veicoli)”.

Approccio diverso al settore, non solo Byd

“Oltre a vantaggi di costo, i produttori cinesi, in particolare i nuovi player NEV, hanno anche un diverso approccio allo sviluppo prodotto, utilizzando meno il costoso testing ‘fisico’ rispetto alla validazione in “virtuale”, riducendo i cicli di approvazione e validazione e realizzando in metà del tempo rispetto ai costruttori tradizionali (soli 20 mesi rispetto a 40) un prodotto che è ‘good enough’ per andare sul mercato” afferma Emanuele Cordone, Director Automotive e Industrial.

“L’aggiornamento via SW in remoto, cosiddetto OTA, “over the air” viene utilizzato in modo estensivo dai costruttori cinesi per completare lo sviluppo dopo che il veicolo è uscito dal sito produttivo – nell’ultimo anno gli aggiornamenti OTA delle startup EV cinesi per modello sono stati 40, rispetto a soltanto 2 per i costruttori “tradizionali” – di fatto disaccoppiando lo sviluppo SW da quello HW, e completando la fase di sviluppo nei primi mesi post lancio, sfruttando appieno le opportunità offerte dai Software Defined Vehicle” conclude Emanuele Cordone.

Produttori cinesi come BYD sono inoltre molto più verticalmente integrati, con il 75% dei componenti sviluppati e prodotti internamente tramite Business Unit focalizzate sui principali componenti che servono anche il mercato esterno per beneficiare della scala.

Vendite auto in Europa e dazi

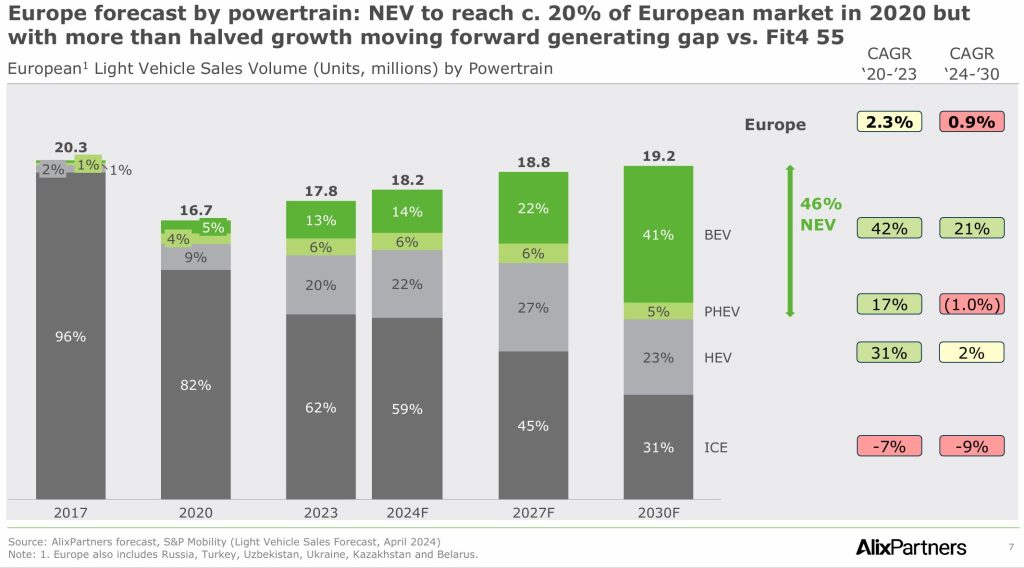

Rispetto alle vendite, il Global Automotive Outlook di AlixPartners vede volumi globali in aumento del 2% all’anno fino al 2030. In Europa è previsto +2% al 2024, sulla scia della ripresa post-COVID, e poi +1% all’anno fino al 2027. Anche in Italia la ripresa proseguirà nel 2024, dove i volumi raggiungeranno gli 1,8 milioni, e poi si stabilizzeranno fino al 2030. Negli Stati Uniti le vendite cresceranno del 3%, mentre l’aumento atteso in Cina è del 4,7%, raggiungendo 26,7 milioni di veicoli, con previsioni che superano i 33 milioni entro il 2030.

Lo studio prevede inoltre che, entro il 2030, le case cinesi conquisteranno il 12% del mercato europeo, raddoppiando la loro quota del 2023.

“Ci aspettiamo che le nuove barriere doganali diano ulteriore impulso a nuove localizzazioni da parte degli OEM cinesi in Europa, a partire dalle iniziative già annunciate o in discussione per un totale tra 500 mila e un milione di veicoli all’anno. Stabilire nuovi dazi potrebbe consentire di guadagnare tempo, ma nel medio e lungo periodo servirà supportare l’ottenimento di competitività e di leadership tecnologica per evitare che i dazi siano controproducenti” – commenta Fabrizio Mercurio, Director della practice Automotive & Industrial di AlixPartners.

“La supply chain esistente potrebbe in qualche caso venire minacciata da nuovi fornitori che si localizzeranno seguendo i costruttori, ma dall’altro potrebbe servire i nuovi OEM cinesi – da sola o con delle partnership poiché ci sono componenti nell’auto che non è economicamente (e ambientalmente) sostenibile importare da lontano. Le partnership internazionali hanno già dimostrato di contribuire al progresso della filiera italiana, il 23% delle aziende della filiera italiana è infatti di proprietà di gruppi internazionali che generano metà del fatturato e un terzo di queste sono già attive nell’elettrico” aggiunge Duse.

Transizione elettrica dell’auto

Il trend verso l’elettrico (NEV – New Energy Vehicles, che include veicoli elettrici e ibridi plug-in) prosegue, pur con velocità diverse, e la share globale è prevista raggiungere il 45% al 2030, di cui 33% puri elettrici.

“Da un lato un mercato maturo come la Cina vede un aumento dell’interesse dei consumatori e prevediamo possa crescere al 77% di NEV al 2030. In Europa, invece, la crescita dell’elettrico è indietro rispetto ai target della normativa europea. Il green deal prevederebbe l’uscita dal motore endotermico al 2035 in Unione Europea, ma noi lo vediamo poco probabile. La nostra stima è che al 2030 l’Europa nel suo complesso possa vedere i veicoli elettrici al 46%, di cui 41% puri elettrici” commenta Fabrizio Mercurio, Director della practice Automotive & Industrial di AlixPartners.

“L’elettrificazione è un trend imposto, e la sua traiettoria è soggetta a leve di attuazione quali ad esempio gli incentivi pubblici per colmare il gap di costo (ancora alto in Europa), la creazione delle infrastrutture di ricarica rapida, l’entità delle restrizioni imposte ai veicoli a combustione (zone a traffico limitato, ecc.)” sottolinea Duse.

“È fondamentale non sottovalutare l’entità del cambiamento che l’industria automobilistica sta attraversando. In un mondo sempre più dominato dai NEV diventa estremamente importante per tutti gli operatori dell’industria adottare un approccio più consono alle nuove logiche competitive” conclude Duse.